Andrea Zatti,

Professore di Politiche Pubbliche e Ambiente presso l’Università degli Studi di Pavia

La crisi pandemica che ha coinvolto le economie mondiali nell’arco dell’ultimo biennio ha portato con sé l’esigenza, ampiamente condivisa, almeno a parole, di modificare in maniera strutturale i modelli di sviluppo (Building back better), dando luogo a percorsi di rinascita selettiva, caratterizzati da significative discontinuità rispetto al passato riguardo a diverse tematiche di rilievo: ambiente e clima, modelli di consumo, stili di vita, organizzazione dei sistemi sanitari, modelli di welfare, pianificazione urbana ed edilizia, etc. Rispetto a tale esigenza di discontinuità, ha (ri)acquisito un’importanza centrale il ruolo dell’intervento pubblico, riconosciuto come fondamentale componente di innesco e guida dei futuri programmi di riabilitazione e riorientamento dei sistemi socio-economici. Si tratta di una prospettiva già parzialmente affermatesi dopo la crisi finanziaria del 2008, che sta assumendo nella fase più recente, attraverso l’azione congiunta delle iniziative europee e dei piani nazionali, dimensioni e contenuti forse mai sperimentati prima. Ecco perché è bene avere la consapevolezza di essere in un momento cruciale: perché un impegno di risorse pubbliche (o comunque garantite dal pubblico) di tali dimensioni e ampiezza sarà difficilmente replicabile e andrà a vincolare le future possibilità d’intervento per diverso tempo. Se si vuole quindi che obiettivi climatici, energia pulita, economia circolare, efficienza energetica, mobilità sostenibile e la preservazione della natura e della biodiversità (gli assi portanti del Green Deal europeo) possano realmente trovare sostanza e seguito nei prossimi decenni, essi, coerentemente con il principio di integrazione previsto dall’art. 11 del Trattato sul funzionamento dell’Unione europea, devono divenire un punto di riferimento orizzontale delle misure introdotte per fa ripartire i sistemi economici.

Nei piani di ripresa adottati ai diversi livelli istituzionali, sull’onda dell’impulso europeo, un’attenzione certamente prioritaria è stata sinora destinata al versante delle spese pubbliche, in particolar modo d’investimento, e all’esigenza che esse risultino coerenti con gli obiettivi di decarbonizzazione e di transizione energetico-ambientale affermati a livello internazionale, europeo e nazionale. Ciò ha trovato riscontro, da una parte, nell’identificazione di valori soglia da destinare alle spese ambientali, come ad esempio previsto con il vincolo minimo del 37% per le spese climatico-ambientali all’interno dei Piani Nazionali di Ripresa e Resilienza finanziati dalla Recovery e Resilience Facility della UE; dall’altra, nell’attenzione volta a evitare, in base al principio del ‘do not harm’, che la parte non strettamente ambientale dei Piani di ripresa vada ad arrecare danno agli ecosistemi, più che compensando i benefici ottenibili con le spese finalizzate. La rassegna OCSE Tax and Fiscal Policy in Response to the Coronavirus Crisis della seconda metà del 2020, relativa alle prime misure messe in campo nel periodo post-pandemia in 17 paesi, evidenzia la concretezza di tale pericolo, sottolineando come: ‘balance between green and non-green spending is so far not favourable in terms of the volume of support towards positive environmental outcome […] with potentially damaging flows outweighing those supporting nature in 14 of the 17 countries considered’. In tale prospettiva, una sfida cruciale è rappresentata dallo sviluppo e messa a regime di tutti quegli strumenti – Tassonomia UE sugli investimenti sostenibili, Technology lists, Best available technologies, Green Budget tagging, Analisi costi-benefici – che possano permettere di indirizzare le risorse in maniera ambientalmente ed economicamente efficiente, prevendo effetti di rimbalzo e greenwashing, così come evitando extra guadagni per operatori e imprese che avrebbero comunque realizzato gli investimenti sussidiati.

All’interno di questo scenario di cambiamento, di re-indirizzo strutturale dei sistemi economici, un ruolo di rilevo può essere assunto anche dalla componente tributaria, attraverso scelte e processi di riforma che vadano a rinforzare gli stimoli attivati in termini di spesa. In primo luogo, perché una corretta rappresentazione dei costi esterni attraverso imposte ambientali permette di influenzare in maniera duratura le scelte di consumo e investimento degli operatori, rafforzando l’incentivo a prediligere, nei pacchetti di rilancio, tecnologie e realizzazioni infrastrutturali environmentally friendly. In secondo luogo, perché il pricing adeguato dell’uso delle risorse naturali e delle emissioni inquinanti riduce i rischi di lock-in e gli effetti di rimbalzo che possono derivare dalle componenti non green delle misure adottate. In una fase di forte spinta su investimenti e nuove infrastrutture, tali segnali, se duraturi e credibili, diventano fondamentali per non ipotecare i margini di manovra dei tre decenni che dovrebbero condurre alla neutralità climatica entro il 2050. In terzo luogo, la tassazione ambientale tende a essere neutrale da un punto di vista tecnologico, stimolando continuativamente al miglioramento delle performance ambientali, senza dover definire a priori su quale scelte e soluzioni puntare maggiormente. Infine, anche alla luce dei considerevoli sforzi di bilancio che stanno conducendo gran parte delle nazioni a livello mondiale, una progressiva e predefinita crescita dei prelievi ambientali rappresenta una opzione importante per garantire la sostenibilità finanziaria delle misure adottate, senza dover ricorrere ad altre fonti di gettito come lavoro o imprese.

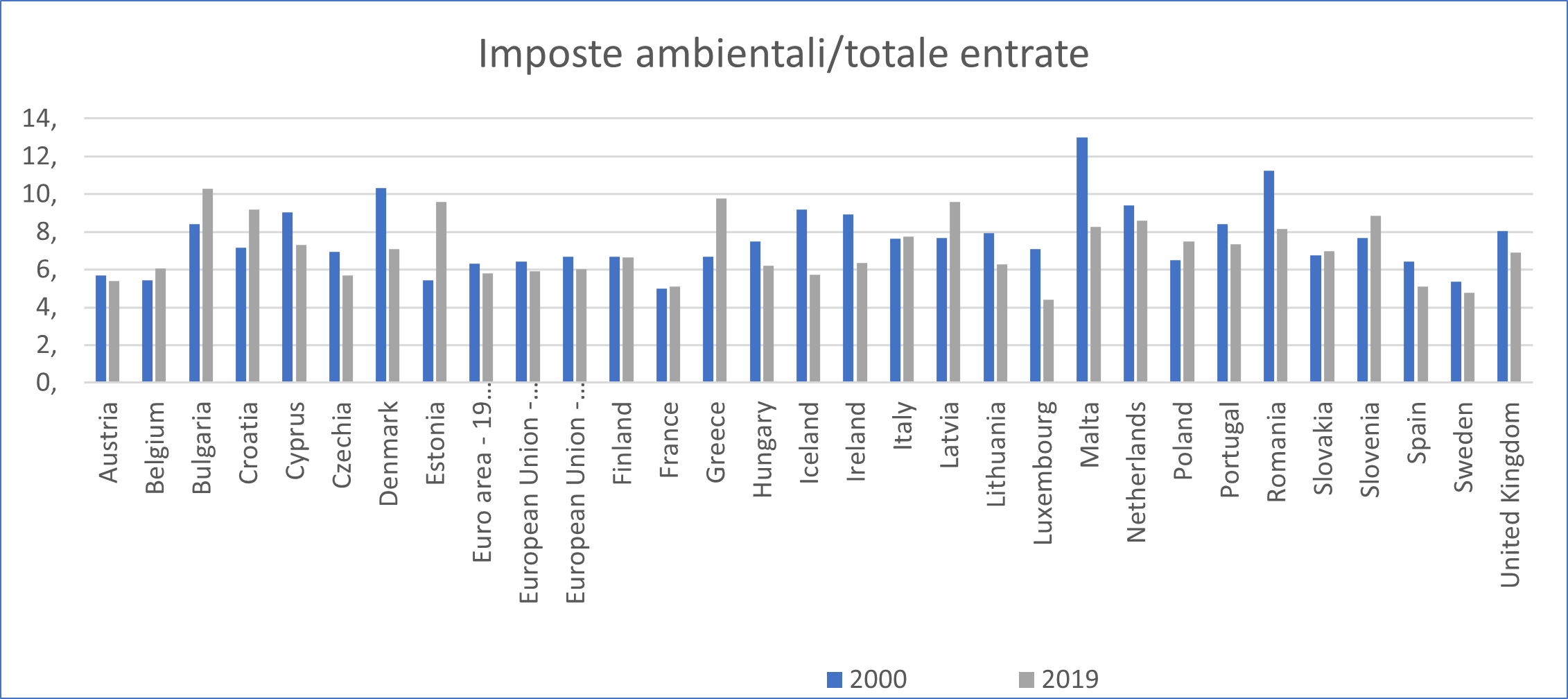

L’opportunità di coniugare, attraverso il design dei sistemi fiscali, obiettivi ambientali ed economici, secondo la logica dei dividendi multipli, non è certamente nuova e può essere fatta risalire al ben noto Libro Bianco Delors del dicembre 1993 – ove si raccomandava una progressiva sostituzione delle imposte sul lavoro con pollution charges – e alla prima ondata di Riforme fiscali verdi nei paesi nordici, sempre nella prima metà degli anni ’90. Il tema ha continuato ad attrarre una certa attenzione nei decenni successivi, senza tuttavia che a ciò abbiano fatto seguito esperienze applicative di particolare significatività e profondità. Di fatto, nell’UE, il ruolo delle imposte ambientali come strumento di gettito è rimasto immutato negli ultimi due decenni, non lasciando intravedere, se non in alcune specifiche realtà nazionali, precisi e consapevoli percorsi di valorizzazione. La lettura di tale quadro deve essere ulteriormente integrata dalla presenza nei bilanci pubblici di numerose forme di sussidi, diretti e indiretti, potenzialmente dannose per l’ambiente, con particolare riferimento al settore delle fonti fossili. Si tratta di una prassi diffusa in gran parte delle economie, sia sviluppate, che in via di sviluppo, prevalentemente indirizzata al versante del consumo (con l’effetto di ridurre i prezzi finali) ma con non trascurabili casi anche a livello dell’estrazione e trasformazione dei combustibili fossili.

Guardando a un tema-chiave come l’effetto serra, le tendenze precedentemente descritte portano ad avere livelli di tassazione del carbonio (inclusivi di carbon tax, imposte specifiche sul consumo di energia e permessi di emissione ceduti a titolo oneroso) spesso ridotti e poco trasparenti, non in grado di esercitare un efficace effetto di guida e indirizzo per le future scelte di investimento e consumo. Uno studio OCSE, relativo al 2018, mette in luce un evidente ‘carbon price gap’, con una quota importante delle emissioni di CO2 dei paesi partner e associati esente da imposte e circa il 90% inferiore a 30€ per tonnellata, ovvero la stima minima del danno marginale esterno causato dalle emissioni di gas serra. Secondo The Lancet Countdown on health and climate change: responding to converging crises (2020), in 75 Paesi che rappresentano oltre il 92% delle emissioni-serra mondiali il valore del carbon pricing al netto dei sussidi alle medesime emissioni è negativo. In aggiunta, accanto al tema della ridotta incidenza assoluta della tassazione ambientale, emerge un più generale problema di disallineamento – tra settori, tra tipologie d’uso e anche tra aree – del carico fiscale rispetto agli obiettivi di tutela ambientale, con ampi spazi di manovra e miglioramento.

Il caso italiano si inserisce in maniera coerente in tale quadro complessivo, con alcune specificità. L’incidenza della tassazione ambientale, sia sul PIL che sul totale delle entrate, partita nel 1995 da valori tra i più alti d’Europa (rispettivamente 3,5% e 9,1), si è poi ridimensionata significativamente sino al 2008 (2,6 e 6,2%), anno in cui si assistito a una ripresa che ha ricondotto nel 2014 i due valori al 3,6 e all’ 8,3%. Nell’ultimo quinquennio i dati mostrano una sostanziale stabilizzazione, con anzi un leggero regresso che ha portato nel 2019 l’incidenza sul totale delle entrate al 7,7% e sul PIL al 2,6%. Il trend degli ultimi decenni è stato in larga parte determinato dall’evoluzione della tassazione energetica che, ampiamente utilizzata per fini fiscali sino alla metà degli anni Novanta, è arrivata a pesare per una percentuale attorno all’8% del totale delle entrate tributarie nazionali, per poi ridursi sensibilmente nel decennio successivo (4,8% nel 2008) e tornare a cresce negli anni più recenti (sino al 6,8% nel 2014, ridottosi poi al 6,2% nel 2019). In quest’ultimo periodo ha pesato in maniera decisiva l’evoluzione della componente legata ai consumi di energia elettrica e agli oneri di sistema sulle rinnovabili che è passata dai 5,5 miliardi del 2008 ai 17,7 del 2016, per poi ridiscendere a 15,3 nel 2019 (e il trend dei trasferimenti alle rinnovabili è destinato a continuare a ridursi in base all’attuale regolamentazione).

In termini comparativi, stante anche la buona performance nazionale in termini di efficienza energetica, l’onere relativo della tassazione energetica sui consumi (aliquota implicita della tassazione sull’energia) si colloca in cima al ranking europeo, dopo la Danimarca. A influenzare e rendere intricato tale quadro vi è, anche nel caso italiano, la presenza di ingenti sussidi ambientalmente rilevanti, tra cui, secondo l’ultimo Catalogo redatto dal Ministero dell’Ambiente con dati 2018, circa 19,7 miliardi di sussidi ambientalmente dannosi.

In chiave prospettica, ruolo e caratteristiche dell’imposizione ambientale vanno letti guardando al sistema fiscale nel suo complesso. La realtà italiana si segnala a riguardo per il ruolo e la dinamica del prelievo sul lavoro che ha garantito nel 20[1]8 un gettito pari al 50,3% del totale, a cui corrisponde un’aliquota implicita di imposizione sul lavoro vicina al 43%: la terza più alta d’Europa e ben al disopra delle medie continentali. In maniera collegata al peso della tassazione sul lavoro, il quadro italiano evidenzia una ridotta incidenza del prelievo sul consumo. Al 2018 l’aliquota implicita in Italia è pari a 15,7%: la terza più bassa in Europa e lontana dal 17,3% della media UE-27 e dal 16,8% di Euro-19. In termini dei principali tributi, il sistema fiscale grava in maniera comparativamente maggiore sulla tassazione del reddito delle persone fisiche e sui contributi sociali (cuneo fiscale) e meno sui redditi d’impresa e sulla principale imposta indiretta, ovvero l’IVA. Riguardo a quest’ultima, si segnala, in particolare, una incidenza sul totale delle entrate fiscali in fondo al ranking europeo, largamente influenzata da significative forme di elusione ed evasione fiscale.

Ciò che emerge, come sottolineato esplicitamente anche dal PNRR italiano, è l’opportunità di riformare ampiamente il sistema fiscale tenendo conto sia delle criticità già evidenziate da tempo in ambito nazionale e internazionale (elevata incidenza sul fattore lavoro, eccessiva frammentarietà e instabilità, elevata evasione fiscale, elevato tax gap IVA, proliferazione delle spese fiscali, scarsa affidabilità dei valori catastali), sia dell’esigenza di accompagnare la ripresa in una fase di grande incertezza e vulnerabilità. Nel complesso si tratta di obiettivi non nuovi, che già permeavano la Legge delega del 2014 (L.23/2014), ispirata a rendere il sistema fiscale “più equo, trasparente e orientato alla crescita”, ma che ricevono ora un’ulteriore spinta dalle già citate esigenze di ‘discontinuità’ e di cambiamento strutturale nei percorsi di sviluppo. In tale direzione, è certamente da guardare con interesse l’opportunità di riprendere la ratio dell’art. 15 della delega del 2014 (Fiscalità energetica e ambientale), rimasto inattuato, che aveva contemplato l’introduzione di nuovi tributi ambientali o la revisione di quelli esistenti (in particolar modo le accise) con il fine di orientare il mercato verso modi di consumo e produzione sostenibili. Esso infatti, ispirandosi al principio di neutralità fiscale e alla logica del dividendo multiplo, prevedeva una serie di destinazioni prioritarie del gettito (riduzione della tassazione sui redditi, diffusione e innovazione delle tecnologie e dei prodotti a basso contenuto di carbonio, finanziamento di modelli di produzione e consumo sostenibili, revisione del finanziamento dei sussidi alla produzione di energia da fonti rinnovabili) in grado di migliorarne sia l’efficienza, sia l’accettabilità.

La prospettiva che andrebbe valorizzata è quella di basarsi su un quadro unitario e coerente, “a pacchetto”, in cui vi sia una relazione d’insieme tra dove si reperiscono le risorse e dove le si destinano, seconda una interpretazione ampia del concetto di neutralità fiscale. Ciò significa che quest’ultimo non risulta connesso esclusivamente a insiemi di politiche che lasciano invariato il livello di imposizione fiscale complessiva (caso di “revenue neutrality”), prevedendo ad esempio riduzioni d’imposta a compensare nuovi tributi ambientali, ma anche con situazioni (caso di “budget neutrality”) in cui l’esigenza/opportunità di finanziare nuovi investimenti in campo energetico-ambientale viene coperta, almeno in una certa misura, da risorse aggiuntive derivate dal medesimo ambito (tributi ambientali e/o eliminazione di sussidi ambientalmente dannosi), senza dover ricorrere altre forme d’entrata (ad esempio imposte sul lavoro). Il tutto avendo attenzione particolare a tre temi collegati, ma non subordinati. Il primo è quello di natura occupazionale, che porta a privilegiare modalità di reperimento del gettito e settori di destinazione in grado di massimizzare gli effetti netti positivi. Il secondo è quello dei saldi complessivi di finanza pubblica, che, con particolare riferimento alla situazione italiana, difficilmente lasceranno spazio in futuro a intonazioni espansive che vadano a peggiorare la situazione di partenza. Il terzo è quello di natura redistributiva, che deve portare a privilegiare forme e contenuti che rendano questo percorso ‘giusto’, mitigando e compensando le categorie e le aree più colpite.

[1] Ultimo anno per cui sono disponibili confronti a livello europeo.